"Методические рекомендации по проверке системы внутреннего контроля в кредитной организации"

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

18 декабря 2017 г. N 32-МР

МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ

ПО ПРОВЕРКЕ СИСТЕМЫ ВНУТРЕННЕГО КОНТРОЛЯ

В КРЕДИТНОЙ ОРГАНИЗАЦИИ

Глава 1. Общие положения

1.1. Настоящие Методические рекомендации подготовлены в целях обеспечения единства подходов к проведению проверки кредитной организации по вопросу оценки качества системы внутреннего контроля в кредитной организации (далее - проверка), проводимой уполномоченными представителями (служащими) Банка России в соответствии со статьей 73 Федерального закона от 10 июля 2002 года N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)", пунктом 5.2 Положения Банка России от 16 декабря 2003 года N 242-П "Об организации внутреннего контроля в кредитных организациях и банковских группах" (далее - Положение Банка России N 242-П), Инструкцией Банка России от 5 декабря 2013 года N 147-И "О порядке проведения проверок кредитных организаций (их филиалов) уполномоченными представителями Центрального банка Российской Федерации (Банка России)" (далее - Инструкция Банка России N 147-И) и Инструкцией Банка России от 25 февраля 2014 года N 149-И "Об организации инспекционной деятельности Центрального банка Российской Федерации (Банка России)" (далее - Инструкция Банка России N 149-И).

1.2. Целью проверки является оценка:

соблюдения кредитной организацией требований к системе внутреннего контроля, установленных Положением Банка России N 242-П;

достоверности представляемой в Банк России отчетности и иной информации о внутреннем контроле в кредитной организации;

соответствия системы внутреннего контроля в кредитной организации характеру и масштабу осуществляемых операций, уровню и сочетанию принимаемых рисков.

1.3. При проведении проверки уполномоченным представителям (служащим) Банка России, образующим рабочую группу, рекомендуется:

применять метод балльно-весовой оценки, изложенный в настоящих Методических рекомендациях и базирующийся на подходах, определенных Указанием Банка России от 3 апреля 2017 года N 4336-У "Об оценке экономического положения банков" (далее - Указание Банка России N 4336-У);

при вынесении мотивированных суждений относительно оценки качества системы внутреннего контроля в кредитной организации исключить возможность возникновения конфликта интересов, связанного с их профессиональной деятельностью (с учетом положений пунктов 8.3 и 8.4 Инструкции Банка России N 149-И).

1.4. Результаты проверки, в том числе мотивированные суждения членов рабочей группы относительно оценки качества системы внутреннего контроля в кредитной организации, которые отражены в акте проверки (в том числе промежуточном акте проверки) и (или) докладной записке о результатах проверки, рекомендуется (при необходимости, по решению должностного лица Банка России, поручившего проведение проверки) обсуждать на совещаниях с председателем и (или) членами совета директоров (наблюдательного совета) проверяемой кредитной организации, а также с единоличным исполнительным органом, заместителями, членами коллегиального исполнительного органа кредитной организации (далее - руководитель кредитной организации), проводимых в соответствии с нормативными и иными актами Банка России, а также регламентами взаимодействия территориальных учреждений Банка России и межрегиональных инспекций Главной инспекции Банка России.

1.5. В ходе проверки может осуществляться как проверка системы внутреннего контроля кредитной организации в целом, так и проверка отдельных операций (процедур) внутреннего контроля - в кредитной организации, а также в обособленных подразделениях кредитной организации и внутренних структурных подразделениях кредитной организации (ее филиала) (далее - структурные подразделения кредитной организации, за исключением прямого упоминания в тексте настоящих Методических рекомендаций соответствующих подразделений).

1.5.1. При проверке системы внутреннего контроля кредитной организации в целом рекомендуется проводить оценку достижения целей внутреннего контроля, установленных пунктом 1.2 Положения Банка России N 242-П.

1.5.2. При проверке отдельных операций (процедур) внутреннего контроля в кредитной организации, в том числе в структурных подразделениях кредитной организации, рекомендуется проводить оценку:

соблюдения внутренних методик, программ, правил, порядков и процедур, а также установленных лимитов;

достоверности, полноты и объективности систем учета и отчетности, сбора, обработки и хранения иных сведений в соответствии с законодательством Российской Федерации (далее - достоверность учета (отчетности);

надежности установленных и применяемых кредитной организацией отдельных способов (методов) контроля в отношении совершаемых банковских операций и других сделок.

1.5.3. Результаты проверки рекомендуется учитывать при оценке качества системы внутреннего контроля в соответствии с пунктом 5.3 Положения Банка России N 242-П, а также при расчете показателя состояния внутреннего контроля (ПУ5) согласно подпункту 4.3.2 пункта 4.3 Указания Банка России N 4336-У.

1.6. При оценке качества системы внутреннего контроля в кредитной организации, входящей в банковскую группу, рекомендуется проводить также оценку:

соблюдения принципа единства подходов при организации внутреннего контроля в кредитных организациях банковской группы, установленного пунктом 1.3 Положения Банка России N 242-П;

обеспечения эффективности выполнения переданных в соответствии с подпунктом 4.6.3 пункта 4.6 Положения Банка России N 242-П отдельных функций службы внутреннего аудита кредитной организации (далее - служба внутреннего аудита), входящей в состав банковской группы, службе внутреннего аудита другой кредитной организации, входящей в состав этой же банковской группы.

1.7. Перечень законодательных актов Российской Федерации, нормативных и иных актов Банка России, рекомендуемых для использования при проведении проверки, приведен в приложении 1 к настоящим Методическим рекомендациям.

Глава 2. Рекомендации по подготовке к проведению проверки

2.1. Подготовка к проведению проверки (далее - предпроверочная подготовка) проводится в соответствии с главой 4 Инструкции Банка России N 147-И, пунктами 9.1 - 9.7 и 9.12 Инструкции Банка России N 149-И и приложением 10 к ней, а также с учетом рекомендаций Банка России по подготовке к проведению проверки кредитной организации (ее филиала).

2.2. Предпроверочная подготовка осуществляется на основании имеющейся в Банке России (территориальном учреждении Банка России) информации о деятельности кредитной организации, в том числе содержащейся:

в учредительных и иных документах, связанных с государственной регистрацией кредитной организации (в части сведений о системе органов внутреннего контроля кредитной организации, порядке их образования и полномочиях);

в бизнес-плане кредитной организации (в части сведений: о принципах коммерческой деятельности кредитной организации; о системе управления кредитной организации; о системе управления рисками кредитной организации; о системе внутреннего контроля в кредитной организации; о мерах по предупреждению финансовых трудностей; об обеспечении деятельности кредитной организации);

в отчетности по форме 0409639 "Справка о внутреннем контроле в кредитной организации", составление и представление которой определено Указанием Банка России от 24 ноября 2016 года N 4212-У "О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный банк Российской Федерации";

в представленной в Банк России (территориальное учреждение Банка России) информации по вопросам организации системы внутреннего контроля, включая информацию о существенных изменениях в системе внутреннего контроля, назначении на должность (освобождении от должности) руководителя службы внутреннего аудита, руководителя службы внутреннего контроля, назначении лиц, временно (более двух месяцев) исполняющих должностные обязанности руководителя службы внутреннего аудита, руководителя службы внутреннего контроля, о соответствии указанных лиц квалификационным требованиям и требованиям к деловой репутации;

в материалах предыдущих проверок кредитной организации, проведенных уполномоченными представителями (служащими) Банка России (рекомендуется проанализировать наличие выявленных нарушений и недостатков в организации системы внутреннего контроля и (или) недостоверности учета (отчетности), в том числе представляемой в Банк России отчетности и иной информации о внутреннем контроле в кредитной организации, а также информации об их устранении после проведения проверки кредитной организации);

в полученных от структурных подразделений Банка России, осуществляющих надзор за деятельностью кредитной организации, результатах:

оценки качества управления кредитной организации (включая оценку состояния внутреннего контроля);

анализа наличия и качества внутренних документов кредитной организации (далее - внутренние документы), их соответствия требованиям нормативных актов Банка России, оценки соответствия деятельности кредитной организации положениям ее внутренних документов, а также контроля за устранением кредитной организацией нарушений и недостатков, выявленных в ходе указанных мероприятий;

анализа изменений в деятельности кредитной организации, в том числе в связи с сокращением или расширением деятельности кредитной организации (включая появление новых направлений деятельности кредитной организации, создание новых банковских продуктов и услуг), изменением характера и масштаба осуществляемых операций, уровня и сочетания принимаемых рисков, проведением реорганизации кредитной организации, изменением списка учредителей (участников) кредитной организации, состава органов управления кредитной организации;

анализа состава участников банковской группы (банковского холдинга);

в базе данных программного комплекса "Анализ финансового состояния банка", Системе публикации материалов Банка России, Прикладном программном комплексе "Учет применения мер воздействия к кредитным организациям" (ППК МВКО) в составе Единой информационной системы поддержки деятельности Банка России (ЕИСПД);

в аудиторских заключениях по бухгалтерской (финансовой) отчетности кредитной организации (рекомендуется проанализировать наличие случаев модификации аудиторского заключения (в том числе мнения с оговоркой) и (или) отражения дополнительной информации (в том числе важных обстоятельств) при проведении обязательного аудита в соответствии с федеральным стандартом аудиторской деятельности (ФСАД 2/2010) "Модифицированное мнение в аудиторском заключении" и федеральным стандартом аудиторской деятельности (ФСАД 3/2010) "Дополнительная информация в аудиторском заключении", утвержденными приказом Министерства финансов Российской Федерации от 20 мая 2010 года N 46н "Об утверждении федеральных стандартов аудиторской деятельности", а также результатов проверок внутреннего контроля в кредитной организации, проведенных аудиторской организацией);

в отчетах структурных подразделений Банка России и (или) аудиторских заключениях по результатам проверки и оценки информационной безопасности.

2.3. По результатам предпроверочной подготовки рекомендуется определять перечень направлений деятельности кредитной организации, органов внутреннего контроля и направлений системы внутреннего контроля кредитной организации, отдельных операций (процедур) внутреннего контроля, которые целесообразно проверить для оценки качества системы внутреннего контроля в кредитной организации (в соответствии с определенным заданием на проведение проверки перечнем вопросов, подлежащих проверке).

2.4. На основании задания на проведение проверки, а также по результатам предпроверочной подготовки рекомендуется определить состав и выборку документов (информации) кредитной организации, необходимых для проведения проверки системы внутреннего контроля.

При определении состава и выборки документов (информации) кредитной организации, необходимых для проведения проверки, и проверяемого периода деятельности кредитной организации (ее филиала) по вопросам, подлежащим проверке, целесообразно учитывать выявленные и не исправленные в ходе предыдущих проверок нарушения и недостатки в организации внутреннего контроля, включая нарушения законодательства Российской Федерации, в том числе нормативных актов Банка России, и (или) недостоверность представляемой в Банк России отчетности и иной информации о внутреннем контроле в кредитной организации.

2.5. При проведении проверки с предварительным уведомлением кредитной организации (далее - предварительное уведомление) рекомендуется по результатам предпроверочной подготовки составлять заявку на предоставление документов (информации), необходимых для проведения проверки кредитной организации, направляемую кредитной организации в составе предварительного уведомления с установлением сроков предоставления кредитной организацией:

результатов оценки показателей системы внутреннего контроля в кредитной организации, определяемых в соответствии с главой 3 настоящих Методических рекомендаций;

результатов рассмотрения эффективности внутреннего контроля, содержащихся в протоколах заседаний совета директоров (наблюдательного совета) кредитной организации;

результатов проведенных службой внутреннего аудита или аудиторскими организациями проверок внутреннего контроля в кредитной организации, содержащихся в отчетах службы внутреннего аудита или аудиторских заключениях;

иной информации, в том числе сведений о выполнении мероприятий по устранению нарушений и недостатков в деятельности кредитной организации, выявленных в ходе предыдущих проверок.

Глава 3. Рекомендации по оценке качества системы внутреннего контроля в кредитной организации

3.1. При проведении проверки рекомендуется осуществлять оценку качества системы внутреннего контроля в кредитной организации, в том числе:

по проверяемым органам внутреннего контроля и направлениям системы внутреннего контроля кредитной организации;

по всем основным осуществляемым кредитной организацией и проверяемым направлениям деятельности кредитной организации (при проведении комплексной проверки кредитной организации или тематической проверки кредитной организации по вопросу оценки качества системы внутреннего контроля);

по отдельным направлениям деятельности кредитной организации и (или) отдельным вопросам деятельности кредитной организации, проверяемым в соответствии с заданием на проведение проверки (далее - отдельные направления деятельности кредитной организации) (при проведении тематической проверки кредитной организации (ее филиала).

3.2. Для обоснования выводов относительно оценки качества системы внутреннего контроля рекомендуется использовать следующие показатели оценки системы внутреннего контроля:

показатель оценки организации системы внутреннего контроля кредитной организации (ПВК1);

показатель оценки деятельности службы внутреннего аудита (ПВК2);

показатель оценки деятельности службы внутреннего контроля (ПВКЗ);

показатель оценки контроля со стороны органов управления за организацией деятельности кредитной организации (ПВК4);

показатель оценки контроля за функционированием системы управления банковскими рисками в кредитной организации и оценкой банковских рисков (ПВК5);

показатель оценки контроля за распределением полномочий при совершении банковских операций и других сделок (ПВК6);

показатель оценки контроля за управлением информационными потоками (получением и передачей информации) и обеспечением информационной безопасности (ПВК7);

показатель оценки мониторинга системы внутреннего контроля кредитной организации (ПВК8);

показатели оценки внутреннего контроля по отдельным направлениям деятельности кредитной организации (Повкi).

3.2.1. Для определения показателей оценки системы внутреннего контроля таблицы 1 - 9 приложения 2 к настоящим Методическим рекомендациям рекомендуется представить для заполнения кредитной организацией (службой внутреннего аудита) в составе заявки на предоставление документов (информации), необходимых для проведения проверки кредитной организации (далее - самооценка системы внутреннего контроля).

В случае, если кредитная организация не осуществляет самооценку системы внутреннего контроля и (или) отказывается от предоставления результатов такой самооценки, членам рабочей группы рекомендуется самостоятельно заполнять таблицы 1 - 9 приложения 2 к настоящим Методическим рекомендациям (без оформления акта о противодействии проведению проверки кредитной организации).

3.2.2. Показатели оценки системы внутреннего контроля, оценки ответов на вопросы таблиц, составляемых по форме таблиц 1 - 9 приложения 2 к настоящим Методическим рекомендациям, а также их весовые оценки относительной значимости являются составляющими количественной оценки системы внутреннего контроля.

3.3. Показатели оценки системы внутреннего контроля ПВК1 - ПВК8 представляют собой среднее взвешенное значение оценок ответов на вопросы таблиц 1 - 8 приложения 2 к настоящим Методическим рекомендациям.

При оценке ответов на вопросы, если не указано иное, рекомендуется исходить из следующего:

балл 1 - да (всегда, постоянно, в полном объеме);

балл 2 - в основном (как правило, достаточно полно);

балл 3 - частично (отчасти да, в некоторых случаях, иногда, недостаточно полно);

балл 4 - нет (никогда, ни в каких случаях).

Рекомендуемая точность измерения - один знак после запятой. Округление значений до принятой точности производится по арифметическим правилам.

Факторы, учитываемые при оценке ответов на вопросы таблиц 1 - 8 приложения 2 к настоящим Методическим рекомендациям, и профессиональные суждения кредитной организации рекомендуется отражать в графе 3 соответствующих таблиц.

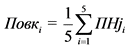

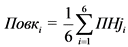

3.4. Показатели оценки внутреннего контроля по отдельным направлениям деятельности кредитной организации (Повкi) определяются по формуле:

,

,

где Повкi - показатель оценки внутреннего контроля по i-му направлению деятельности кредитной организации;

ПНji - показатель оценки j-го направления системы внутреннего контроля кредитной организации по i-му направлению деятельности кредитной организации.

3.4.1. Значения показателей ПНji отражаются в таблице 9 приложения 2 к настоящим Методическим рекомендациям. При определении значений показателей ПНji, рекомендуется исходить из следующего:

балл 1 - организация направления системы внутреннего контроля кредитной организации полностью соответствует характеру и масштабу осуществляемых операций, уровню и сочетанию принимаемых рисков по отдельному направлению деятельности кредитной организации, совет директоров (наблюдательный совет) кредитной организации, коллегиальный исполнительный орган кредитной организации и единоличный исполнительный орган кредитной организации (далее - органы управления кредитной организации) в полной мере контролируют деятельность кредитной организации, порядок осуществления предварительного, текущего и последующего контроля за отдельными банковскими операциями и другими сделками, установленный нормативными актами Банка России, внутренними документами (далее - порядок контроля за банковскими операциями и другими сделками), соблюдается;

балл 2 - организация направления системы внутреннего контроля кредитной организации не в полной мере соответствует характеру и масштабу осуществляемых операций, уровню и сочетанию принимаемых рисков по отдельному направлению деятельности кредитной организации или имеет недостатки, которые в ближайшем будущем не могут привести к возникновению существенных нарушений и недостатков в деятельности кредитной организации, органы управления кредитной организации в основном контролируют деятельность кредитной организации, порядок контроля за банковскими операциями и другими сделками достаточно полно соблюдается;

балл 3 - организация направления системы внутреннего контроля кредитной организации не соответствует характеру и масштабу осуществляемых операций, уровню и сочетанию принимаемых рисков по отдельному направлению деятельности кредитной организации, имеющиеся недостатки могут привести к возникновению существенных нарушений и недостатков в деятельности кредитной организации, если не будут приняты меры по улучшению организации внутреннего контроля, органы управления кредитной организации недостаточно полно контролируют деятельность кредитной организации, порядок контроля за банковскими операциями и другими сделками соблюдается частично;

балл 4 - организация направления системы внутреннего контроля кредитной организации не соответствует характеру и масштабу осуществляемых операций, уровню и сочетанию принимаемых рисков по отдельному направлению деятельности кредитной организации или полностью отсутствует, органы управления кредитной организации не контролируют деятельность кредитной организации, порядок контроля за банковскими операциями и другими сделками не соблюдается.

Факторы, учитываемые при оценке внутреннего контроля по отдельному направлению деятельности кредитной организации, и профессиональные суждения кредитной организации рекомендуется отражать в графе 3 таблицы 9 приложения 2 к настоящим Методическим рекомендациям.

3.4.2. Для вынесения профессионального суждения кредитной организации и определения значения показателя ПНji по отдельному направлению деятельности кредитной организации рекомендуется руководствоваться перечнем вопросов по оценке направлений системы внутреннего контроля кредитной организации, содержащихся в таблицах 4 - 8 приложения 2 к настоящим Методическим рекомендациям (без их заполнения), в части вопросов, относящихся к операциям (процедурам) внутреннего контроля, осуществляемым в отношении банковских операций и других сделок по отдельному направлению деятельности кредитной организации.

3.5. При оценке направлений системы внутреннего контроля по отдельным направлениям деятельности кредитной организации рекомендуется учитывать все присущие данному направлению деятельности кредитной организации особенности, в том числе степень его значимости для кредитной организации, используемые финансовые инструменты и виды валют, порядок заключения сделок и проведения расчетов, состав клиентов и контрагентов кредитной организации, квалификацию служащих кредитной организации (их образование, стаж работы на проверяемом направлении деятельности, прохождение ими дополнительного обучения или переподготовки), используемые информационные системы (информационные технологии и технические средства, обеспечивающие обработку информации, содержащейся в базах данных), иные особенности, влияющие на систему внутреннего контроля.

Рекомендуется оценить эффективность системы внутреннего контроля по новым для кредитной организации направлениям деятельности, в том числе в части:

определения необходимых процедур внутреннего контроля до начала осуществления нового направления деятельности;

определения службой управления рисками и органами управления кредитной организации уровня и сочетания принимаемых рисков по новому направлению деятельности кредитной организации (банковских рисков, присущих и сопутствующих новому направлению деятельности кредитной организации);

наличия методологического, технического и технологического обеспечения нового направления деятельности кредитной организации;

принятия кредитной организацией мер по повышению квалификации служащих кредитной организации, занятых на новом направлении деятельности кредитной организации, а также осуществляющих внутренний контроль за новым направлением деятельности;

увеличения масштабов банковских операций и других сделок на новом направлении деятельности кредитной организации постепенно, по мере повышения профессионального уровня служащих кредитной организации, совершенствования процедур управления рисками и системы внутреннего контроля.

3.6. Оценку системы внутреннего контроля по проверяемым органам внутреннего контроля и направлениям системы внутреннего контроля кредитной организации или оценку внутреннего контроля по отдельным проверяемым направлениям деятельности кредитной организации рекомендуется определять членам рабочей группы в зависимости от значения соответствующего показателя оценки системы внутреннего контроля на основании шкалы, приведенной ниже в таблице.

Шкала оценки системы внутреннего контроля

Хорошо

Удовлетворительно

Сомнительно

Неудовлетворительно

![]() 1,3

1,3

> 1,3 и ![]() 2,3

2,3

> 2,3 и ![]() 3,3

3,3

> 3,3

3.6.1. Оценку системы внутреннего контроля по проверяемым органам внутреннего контроля и направлениям системы внутреннего контроля кредитной организации рекомендуется определять членам рабочей группы по результатам оценки на выборочной основе (выборочной переоценки) отдельных вопросов таблиц 1 - 9 приложения 2 к настоящим Методическим рекомендациям (не менее 20 - 25% вопросов каждой из таблиц). При отборе вопросов для выборочной переоценки целесообразно учитывать особенности проведения проверки кредитной организации, характер и масштаб осуществляемых кредитной организацией операций, уровень и сочетание принимаемых ею рисков.

По результатам переоценки отдельного вопроса в графе 3 таблиц 1 - 9 приложения 2 к настоящим Методическим рекомендациям рекомендуется дополнительно отражать мотивированное суждение члена рабочей группы:

"оценка соответствует" - в случае подтверждения членом рабочей группы оценки, данной кредитной организацией;

"оценка не соответствует" с приведением обстоятельств деятельности кредитной организации (ее филиала) и (или) иных факторов, учитываемых при оценке, а также краткой формулировки обоснования мотивированного суждения - в случае выявления членом рабочей группы фактов завышения кредитной организацией оценки (проставления кредитной организацией балла, соответствующего лучшей оценке, чем оценка ответа на этот же вопрос члена рабочей группы в ходе выборочной переоценки).

В случае выявления рабочей группой фактов завышения кредитной организацией оценки по отдельным вопросам таблиц 1 - 9 приложения 2 к настоящим Методическим рекомендациям рабочей группе рекомендуется самостоятельно проверить все остальные ответы кредитной организации на вопросы, отраженные в таблицах 1 - 9 приложения 2 к настоящим Методическим рекомендациям, и определить оценку системы внутреннего контроля по проверяемым органам внутреннего контроля и направлениям системы внутреннего контроля кредитной организации.

3.6.2. В случае выявления дополнительных факторов и обстоятельств, оказывающих влияние на деятельность кредитной организации и на соответствие системы внутреннего контроля характеру и масштабу осуществляемых операций, уровню и сочетанию принимаемых рисков, оценки могут быть скорректированы на основе мотивированных суждений членов рабочей группы согласно подпункту 7.8.2 пункта 7.8 Инструкции Банка России N 147-И.

3.6.3. Выводы относительно оценки качества системы внутреннего контроля в кредитной организации рекомендуется осуществлять на основании оценок системы внутреннего контроля по проверяемым органам внутреннего контроля и направлениям системы внутреннего контроля кредитной организации, а также организации внутреннего контроля по отдельным проверяемым направлениям деятельности кредитной организации.

Оценку системы внутреннего контроля по отдельному направлению деятельности кредитной организации предлагается определять не выше чем "сомнительно" в случае выявления однотипных нарушений (в том числе имеющих систематический характер, повторяющихся два и более раз) по данному отдельному направлению деятельности кредитной организации, результаты проверки которого отражены в соответствующем разделе (подразделе) аналитической части акта проверки.

Качество системы внутреннего контроля в кредитной организации предлагается оценивать не выше чем "неудовлетворительно" в случае выявления в ходе проверки существенных фактов недостоверности учета (отчетности) (с учетом рекомендаций Банка России по организации и проведению проверки достоверности учета (отчетности) кредитной организации (ее филиала) <1>, а также положений подпункта 4.3.5 пункта 4.3 Указания Банка России N 4336-У, Указания Банка России от 17 сентября 2009 года N 2293-У "О порядке отзыва у кредитной организации лицензии на осуществление банковских операций при установлении существенной недостоверности отчетных данных", положения пункта 7.3 Указания Банка России от 11 июня 2014 года N 3277-У "О методиках оценки финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов").

--------------------------------

<1> Письмо Банка России от 1 июня 2007 года N 77-Т "О Методических рекомендациях по организации и проведению проверки достоверности учета (отчетности) кредитной организации (ее филиала)".

3.7. При оценке системы внутреннего контроля по проверяемым органам внутреннего контроля и направлениям системы внутреннего контроля кредитной организации, а также системы внутреннего контроля по отдельным проверяемым направлениям деятельности кредитной организации целесообразно:

принимать к сведению результаты рассмотрения советом директоров (наблюдательным советом) кредитной организации отчетов службы внутреннего аудита и (или) службы внутреннего контроля;

принимать к сведению результаты проверки и оценки соблюдения информационной безопасности, отраженные в отчетах кредитной организации и (или) аудиторских заключениях;

учитывать характер выявленных службой внутреннего аудита и (или) службой внутреннего контроля нарушений, ошибок и недостатков в деятельности кредитной организации, в том числе способных создать угрозу интересам кредиторов и вкладчиков или оказать влияние на финансовую устойчивость кредитной организации.

Глава 4. Рекомендации по проведению проверки системы внутреннего контроля в кредитной организации

4.1. При проведении проверки в заявку на предоставление документов (информации), необходимых для проведения проверки кредитной организации, рекомендуется включать предложение о заполнении кредитной организацией (службой внутреннего аудита, службой внутреннего контроля) таблиц, составляемых согласно таблицам 1 - 9 приложения 2 к настоящим Методическим рекомендациям. Рекомендации по заполнению указанных таблиц приведены в пунктах 3.3 - 3.5 настоящих Методических рекомендаций.

4.2. При проверке членам рабочей группы целесообразно проанализировать заполненные и представленные кредитной организацией таблицы, составленные согласно таблицам 1 - 9 приложения 2 к настоящим Методическим рекомендациям, и на выборочной основе самостоятельно оценить отдельные вопросы (с учетом рекомендаций, приведенных в пунктах 3.6, 3.7, 4.3 - 4.10 настоящих Методических рекомендаций).

4.3. При проверке целесообразно обращать внимание:

на порядок образования системы органов внутреннего контроля кредитной организации и их полномочия;

на соответствие организационной структуры кредитной организации характеру и масштабу осуществляемых операций, уровню и сочетанию принимаемых рисков в части: распределения полномочий между членами совета директоров (наблюдательного совета) кредитной организации, между членами коллегиального исполнительного органа кредитной организации; определения полномочий единоличного исполнительного органа кредитной организации; определения полномочий и подотчетности коллегиальных органов, не относимых законодательством Российской Федерации к органам управления кредитной организации (например, комитетов, комиссий); определения подотчетности и ответственности всех структурных подразделений и служащих кредитной организации;

на соответствие внутренних документов требованиям законодательства Российской Федерации, в том числе нормативных актов Банка России, учет кредитной организацией при их разработке рекомендаций Банка России, а также соблюдение кредитной организацией внутренних документов (в том числе определяющих: порядок организации системы внутреннего контроля кредитной организации; порядок и операции (процедуры) внутреннего контроля; порядок мониторинга системы внутреннего контроля кредитной организации органами управления кредитной организации; порядок деятельности службы внутреннего аудита и службы внутреннего контроля);

на организацию внутреннего контроля по всем направлениям системы внутреннего контроля кредитной организации;

на проведение кредитной организацией мероприятий по устранению выявленных и не исправленных в ходе предыдущих проверок нарушений и недостатков в организации системы внутреннего контроля.

4.4. В ходе проверки рекомендуется проанализировать:

устав, внутренние документы, регламентирующие порядок осуществления контроля за организацией деятельности кредитной организации со стороны органов управления кредитной организации, в том числе в части определения компетенции совета директоров (наблюдательного совета) кредитной организации и исполнительных органов кредитной организации;

внутренние документы по основным вопросам, связанным с осуществлением внутреннего контроля в кредитной организации, предусмотренным приложением 2 к Положению Банка России N 242-П, в том числе в целях оценки их соответствия требованиям законодательства Российской Федерации, в том числе нормативных актов Банка России, характеру и масштабу осуществляемых операций, уровню и сочетанию принимаемых рисков;

внутренние документы, регулирующие деятельность подразделений и служащих, осуществляющих внутренний контроль, в том числе в целях оценки соответствия указанных документов требованиям законодательства Российской Федерации;

внутренние документы, определяющие полномочия, подотчетность и ответственность структурных подразделений и служащих кредитной организации, в том числе в целях оценки их соответствия характеру и масштабу осуществляемых операций, уровню и сочетанию принимаемых рисков;

порядок доведения внутренних документов до сведения служащих кредитной организации;

выполнение положений внутренних документов и участие служащих кредитной организации в осуществлении внутреннего контроля в кредитной организации в соответствии с их должностными обязанностями.

4.4.1. В случае предоставления структурными подразделениями Банка России, осуществляющими надзор за деятельностью кредитной организации, в том числе куратором кредитной организации результатов анализа устава и внутренних документов, определяющих организацию внутреннего контроля и имеющихся в Банке России, рекомендуется:

анализировать изменения, внесенные в устав и внутренние документы, определяющие организацию и осуществление внутреннего контроля в кредитной организации;

оценивать соответствие указанных изменений законодательству Российской Федерации, в том числе нормативным актам Банка России, характеру и масштабу осуществляемых операций, уровню и сочетанию принимаемых рисков.

4.5. При проверке деятельности службы внутреннего аудита рекомендуется:

оценивать полноту осуществления функций службы внутреннего аудита, определенных Положением Банка России N 242-П и внутренним документом о службе внутреннего аудита;

оценивать постоянство деятельности службы внутреннего аудита в соответствии с критериями, определенными пунктом 4.6 Положения Банка России N 242-П;

оценивать независимость и беспристрастность службы внутреннего аудита в соответствии с критериями, определенными пунктами 4.7 и 4.8 Положения Банка России N 242-П;

оценивать профессиональную компетентность руководителя (его заместителей) и служащих службы внутреннего аудита, в том числе с учетом прохождения ими на регулярной основе профессиональной подготовки (переподготовки), а также установленных в кредитной организации требований к руководителю (его заместителям) и служащим службы внутреннего аудита, в том числе требований к руководителю службы внутреннего аудита, предусмотренных пунктом 4.9 Положения Банка России N 242-П;

проверять создание кредитной организацией условий для беспрепятственного и эффективного осуществления службой внутреннего аудита своих функций, в том числе по контролю за эффективностью мер, принятых структурными подразделениями кредитной организации и органами управления кредитной организации по результатам проверок и обеспечивающих снижение уровня выявленных рисков;

проверять изучение службой внутреннего аудита при проверке структурных подразделений кредитной организации вопросов, предусмотренных таблицей пункта 1 приложения 3 к Положению N 242-П и связанных с операциями, осуществляемыми этими структурными подразделениями;

проверять осуществление своевременного информирования совета директоров (наблюдательного совета) кредитной организации о выявленных службой внутреннего аудита нарушениях и недостатках в деятельности кредитной организации (ее филиала), а также контроля за принятием мер по их устранению.

4.6. При проверке деятельности службы внутреннего контроля рекомендуется:

оценивать полноту осуществления функций службы внутреннего контроля, определенных Положением Банка России N 242-П и внутренним документом о службе внутреннего контроля;

оценивать постоянство деятельности службы внутреннего контроля;

оценивать согласованность при координации деятельности разных структурных подразделений и служащих кредитной организации в случае, когда функции службы внутреннего контроля исполняются этими подразделениями и служащими, а также действенность мер, направленных на минимизацию и предотвращение возникновения конфликта интересов, в том числе установленных границ функционального подчинения указанных подразделений и служащих в части выполнения функций, не связанных с внутренним контролем;

оценивать профессиональную компетентность руководителя (его заместителей) и служащих службы внутреннего контроля, в том числе с учетом прохождения ими на регулярной основе профессиональной подготовки (переподготовки), а также установленных в кредитной организации требований к руководителю (его заместителям) и служащим службы внутреннего контроля в соответствии с пунктом 4(1).16 Положения Банка России N 242-П;

проверять, соответствует ли подотчетность руководителя службы внутреннего контроля, который не является членом коллегиального исполнительного органа кредитной организации, требованиям пункта 4(1).10 Положения Банка России N 242-П, а также соблюдается ли в кредитной организации запрет на участие руководителя службы внутреннего контроля в совершении банковских операций и других сделок;

оценивать создание кредитной организацией условий, реализующих право руководителя службы внутреннего контроля, служащих службы внутреннего контроля на получение доступа к информации, необходимой им для исполнения своих обязанностей, и обязанности служащих кредитной организации по предоставлению этой информации;

оценивать создание кредитной организацией условий для выполнения службой внутреннего контроля функций без вмешательства со стороны подразделений и служащих кредитной организации, не являющихся служащими службы внутреннего контроля и (или) не осуществляющих функции внутреннего контроля; проверять осуществление информирования органов управления кредитной организации, в том числе в части незамедлительного информирования о возникновении регуляторного риска, реализация которого может привести к возникновению существенных убытков у кредитной организации, а также представления ежегодных отчетов службы внутреннего контроля о проведенной работе.

Дополнительно рекомендуется проанализировать, учитывается ли рекомендация, приведенная в пункте 4(1).15 Положения Банка России N 242-П, относительно работы руководителя службы внутреннего контроля по совместительству. В случае неучета указанной рекомендации отражать в акте проверки дополнительную информацию о работе руководителя службы внутреннего контроля по совместительству (с указанием должности, места работы и периода работы (при наличии).

При этом в случае, если руководитель службы внутреннего контроля является членом коллегиального исполнительного органа кредитной организации, рекомендуется проверить соблюдение запрета на замещение им должностей, установленного частью третьей статьи 11.1 Федерального закона от 2 декабря 1990 года N 395-1 "О банках и банковской деятельности" (далее - Федеральный закон "О банках и банковской деятельности").

4.7. При проверке осуществления контроля со стороны органов управления за организацией деятельности кредитной организации целесообразно проанализировать, отнесены ли вопросы, предусмотренные статьей 11.1-1 Федерального закона "О банках и банковской деятельности", к компетенции совета директоров (наблюдательного совета) кредитной организации, а также учитываются ли кредитной организацией рекомендации, содержащиеся в приложении 1 к Положению Банка России N 242-П.

Дополнительно рекомендуется проанализировать:

своевременность пересмотра организации системы внутреннего контроля кредитной организации в целях эффективного выявления и наблюдения новых или не контролировавшихся ранее банковских рисков;

обеспечение органами управления кредитной организации участия во внутреннем контроле в кредитной организации всех служащих кредитной организации в соответствии с их должностными обязанностями;

установление органами управления кредитной организации порядка, при котором служащие кредитной организации доводят до сведения органов управления кредитной организации и руководителей структурных подразделений кредитной организации информацию обо всех нарушениях законодательства Российской Федерации, учредительных и внутренних документов, случаях злоупотреблений, несоблюдения норм профессиональной этики;

наличие внутренних документов по вопросам взаимодействия подразделений и служащих, осуществляющих внутренний контроль, со структурными подразделениями и служащими кредитной организации, в том числе в целях обеспечения доступа к информации, необходимой для исполнения подразделениями и служащими, осуществляющими внутренний контроль, своих обязанностей, сроков и форматов представления такой информации.

4.8. При проверке осуществления кредитной организацией контроля за функционированием системы управления банковскими рисками в кредитной организации и оценкой банковских рисков рекомендуется:

проверять наличие внутренних документов, определяющих порядок контроля за функционированием системы управления банковскими рисками, оценкой банковских рисков;

оценивать соответствие положений внутренних документов, определяющих порядок контроля за функционированием системы управления рисками, характеру и масштабу осуществляемых операций, уровню и сочетанию принимаемых рисков;

проверять наличие внутренних документов, определяющих порядок информирования руководителя кредитной организации, органов управления кредитной организации, о факторах, влияющих на повышение уровней банковских рисков, а также о принятии мер, обеспечивающих снижение уровня выявленных рисков.

4.8.1. При проверке осуществления кредитной организацией контроля за функционированием системы управления банковскими рисками в кредитной организации и оценкой банковских рисков рекомендуется учитывать результаты проверки, проведенной в соответствии с рекомендациями Банка России по проведению проверки системы управления банковскими рисками в кредитной организации (ее филиале).

4.9. При проверке осуществления кредитной организацией контроля за распределением полномочий при совершении банковских операций рекомендуется проверять:

наличие и соблюдение порядка распределения прав и обязанностей, согласования решений, распределения полномочий между структурными подразделениями и служащими кредитной организации при совершении банковских операций и других сделок, определенного внутренними документами;

обеспечение распределения должностных обязанностей служащих кредитной организации, предотвращающего конфликт интересов и устраняющего условия его возникновения, с учетом положений подпункта 3.4.2 пункта 3.4 Положения Банка России N 242-П.

4.10. При проверке осуществления кредитной организацией контроля за управлением информационными потоками (получением и передачей информации) и обеспечением информационной безопасности рекомендуется проверять наличие и соблюдение:

внутренних документов, устанавливающих порядок контроля за управлением информационными потоками (получением и передачей информации) и обеспечением информационной безопасности, который распространяется на все направления деятельности кредитной организации;

правил управления информационной деятельностью кредитной организации, включая порядок защиты от несанкционированного доступа и распространения конфиденциальной информации;

разработанного плана действий, направленных на обеспечение непрерывности деятельности и (или) восстановление деятельности кредитной организации в случае возникновения нестандартных и чрезвычайных ситуаций, предусматривающего использование дублирующих (резервных) автоматизированных систем и (или) устройств и восстановление критически важных для деятельности кредитной организации систем, поддерживаемых внешним поставщиком (провайдером) услуг, а также наличие и соблюдение установленного в кредитной организации порядка проверки (тестирования) и пересмотра указанного плана.

4.10.1. Дополнительно при проверке осуществления кредитной организацией контроля за управлением информационными потоками (получением и передачей информации) и обеспечением информационной безопасности рекомендуется руководствоваться перечнем частных показателей, приведенных в Стандарте Банка России СТО БР ИББС-1.2-2014 "Обеспечение информационной безопасности организаций банковской системы Российской Федерации. Методика оценки соответствия информационной безопасности организаций банковской системы Российской Федерации требованиям СТО БР ИББС-1.0-2014" (далее - Стандарт СТО БР ИББС-1.2-2014).

4.10.2. При проверке осуществления кредитной организацией контроля за управлением информационными потоками (получением и передачей информации) и обеспечением информационной безопасности рекомендуется использовать результаты проверки, проведенной в соответствии:

с рекомендациями Банка России по проведению проверки и оценке организации внутреннего контроля за применением информационных технологий в кредитных организациях (их филиалах) <2>;

--------------------------------

<2> Письмо Банка России от 18 февраля 2010 года N 25-Т "О Методических рекомендациях по проведению проверки и оценке организации внутреннего контроля за применением информационных технологий в кредитных организациях (их филиалах)".

со Стандартом СТО БР ИББС-1.2-2014 (в случае если кредитная организация на добровольной основе применяет положения Стандарта Банка России СТО БР ИББС-1.0-2014 "Обеспечение информационной безопасности организаций банковской системы Российской Федерации. Общие положения"), в том числе отраженные в отчетах структурных подразделений Банка России.

4.11. При проверке осуществления кредитной организацией мониторинга системы внутреннего контроля кредитной организации рекомендуется проверять:

наличие внутренних документов, определяющих порядок осуществления мониторинга системы внутреннего контроля кредитной организации, и их соблюдение;

принятие необходимых мер по совершенствованию и эффективному функционированию системы внутреннего контроля кредитной организации с учетом внутренних и внешних факторов;

соблюдение периодичности документирования и представления органам управления кредитной организации и руководителям структурных подразделений кредитной организации результатов мониторинга системы внутреннего контроля кредитной организации;

наличие и соблюдение внутренних документов, определяющих порядок рассмотрения результатов мониторинга системы внутреннего контроля кредитной организации.

4.12. При проверке отдельных операций (процедур) внутреннего контроля в структурных подразделениях кредитной организации в заявку на предоставление документов (информации), необходимых для проведения проверки кредитной организации, рекомендуется включать предложение о заполнении кредитной организацией (службой внутреннего аудита, службой внутреннего контроля) таблиц, составляемых согласно таблицам 1 - 2 приложения 3 к настоящим Методическим рекомендациям. Факторы, учитываемые кредитной организацией при оценке ответов на вопросы таблиц 1 - 2 приложения 3 к настоящим Методическим рекомендациям, и профессиональные суждения кредитной организации рекомендуется отражать в графе 3 соответствующих таблиц.

При проверке членам рабочей группы целесообразно проанализировать заполненные и представленные кредитной организацией таблицы, составленные согласно таблицам 1 - 2 приложения 3 к настоящим Методическим рекомендациям, и на выборочной основе самостоятельно оценить отдельные вопросы. Факторы, учитываемые при оценке ответов на вопросы таблиц 1 - 2 приложения 3 к настоящим Методическим рекомендациям, и мотивированные суждения членов рабочей группы рекомендуется отражать в графе 3 соответствующих таблиц:

"оценка соответствует" - в случае подтверждения членом рабочей группы оценки, данной кредитной организацией;

"оценка не соответствует" с приведением обстоятельств деятельности кредитной организации (ее филиала) и (или) иных факторов, учитываемых при оценке, а также краткой формулировки обоснования мотивированного суждения - в случае выявления членом рабочей группы фактов завышения кредитной организацией оценки.

В случае выявления рабочей группой фактов завышения кредитной организацией оценки по отдельным вопросам таблиц 1 - 2 приложения 3 к настоящим Методическим рекомендациям рабочей группе рекомендуется самостоятельно проверить все остальные ответы кредитной организации на вопросы, отраженные в таблицах 1 - 2 приложения 3 к настоящим Методическим рекомендациям, и определить оценку отдельных операций (процедур) внутреннего контроля в структурных подразделениях кредитной организации.

4.12.1. При проверке внутреннего контроля в структурных подразделениях кредитной организации рекомендуется анализировать:

соблюдение законодательства Российской Федерации, в том числе нормативных актов Банка России, включая соблюдение правил организации и осуществления внутреннего контроля в структурном подразделении кредитной организации;

соблюдение внутренних документов, определяющих основные направления системы внутреннего контроля в структурных подразделениях кредитной организации, внутренних методик, программ, правил, порядков и процедур, а также установленных лимитов;

достоверность учета (отчетности), а также порядок обеспечения информационной безопасности в структурном подразделении кредитной организации;

осуществление отдельных операций (процедур) внутреннего контроля в структурном подразделении кредитной организации, в том числе надежность установленных и применяемых кредитной организацией отдельных способов (методов) контроля в части организации системы внутреннего контроля кредитной организации в отношении операций и сделок, осуществляемых структурными подразделениями кредитной организации.

4.12.2. При проверке отдельных операций (процедур) внутреннего контроля в обособленных подразделениях кредитной организации дополнительно рекомендуется анализировать:

доведение до обособленных подразделений кредитной организации внутренних документов, утвержденных уполномоченным органом управления кредитной организации, определяющих порядок проведения банковских операций;

наличие управленческой отчетности по вопросам осуществления внутреннего контроля в обособленных подразделениях кредитной организации, а также ее полноту, достоверность и периодичность представления;

осуществление контроля со стороны головного офиса кредитной организации за соблюдением обособленными подразделениями кредитной организации внутренних правил, процедур и лимитов.

При проверке отдельных операций (процедур) внутреннего контроля в обособленных подразделениях кредитной организации дополнительно может быть осуществлена оценка внутреннего контроля по отдельным проверяемым направлениям деятельности кредитной организации, в том числе с расчетом показателей Повкi (при наличии достаточной надзорной информации).

Глава 5. Рекомендации по оформлению результатов проверки

5.1. Результаты проверки отражаются в акте проверки и докладной записке о результатах проверки, составляемых в соответствии с главами 7, 8 Инструкции Банка России N 147-И, главой 10 Инструкции Банка России N 149-И, а также с учетом рекомендаций Банка России, определяющих примерную структуру и содержание акта проверки кредитной организации (ее филиала).

5.2. В аналитической части акта проверки рекомендуется отражать выводы рабочей группы по результатам:

оценки качества системы внутреннего контроля по проверенным органам внутреннего контроля и направлениям системы внутреннего контроля кредитной организации;

оценки внутреннего контроля по отдельным проверенным направлениям деятельности кредитной организации;

анализа иной надзорной информации, необходимой для оценки качества системы внутреннего контроля в кредитной организации.

5.2.1. Результаты проведенной оценки качества системы внутреннего контроля по проверенным органам внутреннего контроля и направлениям системы внутреннего контроля кредитной организации, а также оценки внутреннего контроля по отдельным проверенным направлениям деятельности кредитной организации рекомендуется дополнять обобщенной надзорной информацией, полученной в ходе проверки, в том числе сведениями:

о соблюдении нормативных правовых актов, учредительных документов и внутренних документов (в том числе определяющих операции (процедуры) внутреннего контроля в структурных подразделениях кредитной организации), внутренних методик, программ, правил, порядков и процедур, а также установленных лимитов;

о достоверности учета (отчетности), а также порядке обеспечения информационной безопасности;

о надежности установленных и применяемых кредитной организацией отдельных способов (методов) контроля в отношении совершаемых банковских операций и других сделок;

об эффективности и результативности финансово-хозяйственной деятельности при совершении банковских операций и других сделок, эффективности управления активами и пассивами, включая обеспечение сохранности активов, управления банковскими рисками, поддержания финансовой устойчивости кредитной организации на уровне, не угрожающем интересам ее кредиторов и вкладчиков;

об исключении вовлечения кредитной организации и участия ее служащих в осуществление противоправной деятельности в части обеспечения условий для предотвращения хищений, злоупотреблений служебным положением, преднамеренного сокрытия фактов совершения банковских операций и других сделок, несанкционированного доступа и (или) использования информационных систем и ресурсов.

5.2.2. Результаты оценки качества системы внутреннего контроля по проверенным органам внутреннего контроля и направлениям системы внутреннего контроля кредитной организации или оценку внутреннего контроля по отдельным проверенным направлениям деятельности кредитной организации, оформляемые согласно таблицам 1 - 9 приложения 2 к настоящим Методическим рекомендациям (за исключением оценки ответов на вопросы таблиц 1 - 9 приложения 2 к настоящим Методическим рекомендациям, а также их весовых оценок относительной значимости) рекомендуется прилагать к акту проверки.

5.2.3. В акте проверки не рекомендуется отражать количественную оценку, в том числе:

показатели оценки качества системы внутреннего контроля, перечень которых определен в пункте 3.2 настоящих Методических рекомендаций;

оценки ответов на вопросы таблиц 1 - 9 приложения 2 к настоящим Методическим рекомендациям, а также их весовые оценки относительной значимости.

5.3. По результатам проведения комплексной проверки кредитной организации, а также тематической проверки кредитной организации по вопросу оценки качества системы внутреннего контроля в кредитной организации рекомендуется осуществлять, в том числе:

оценку проверенных органов внутреннего контроля и направлений системы внутреннего контроля кредитной организации;

оценку внутреннего контроля по каждому проверенному направлению деятельности кредитной организации;

оценку качества системы внутреннего контроля в кредитной организации.

5.4. По результатам проведения тематической проверки кредитной организации (ее филиала) (за исключением тематической проверки по вопросу оценки качества системы внутреннего контроля в кредитной организации) рекомендуется осуществлять, в том числе:

оценку внутреннего контроля по отдельным проверенным направлениям деятельности кредитной организации;

оценку отдельных операций (процедур) внутреннего контроля в структурных подразделениях кредитной организации.

5.5. Результаты проверки внутреннего контроля в обособленном подразделении кредитной организации рекомендуется отражать в аналитической части акта проверки обособленного подразделения кредитной организации, в том числе:

оценки внутреннего контроля по отдельным проверенным направлениям деятельности кредитной организации;

результаты проверки отдельных операций (процедур) внутреннего контроля в обособленном подразделении кредитной организации, отраженные в таблице, составляемой согласно таблице 1 приложения 3 к настоящим Методическим рекомендациям.

5.5.1. Согласно пункту 7.6 Инструкции Банка России N 147-И акт проверки филиала кредитной организации, входящий в сводный акт проверки кредитной организации, имеющей филиалы, в том числе должен содержать сведения:

о соблюдении филиалом внутренних правил, процедур и лимитов, утвержденных кредитной организацией;

об организации внутреннего контроля в кредитной организации в отношении операций и сделок, осуществляемых ее филиалом.

5.6. Результаты проверки отдельных операций (процедур) внутреннего контроля во внутренних структурных подразделениях кредитной организации (ее филиала) рекомендуется отражать в таблицах, составляемых согласно таблице 2 приложения 3 к настоящим Методическим рекомендациям, в разделах (подразделах) аналитической части акта проверки по проверенным вопросам или в акте проверки внутреннего структурного подразделения кредитной организации (ее филиала).

При проверке отдельных операций (процедур) внутреннего контроля во внутренних структурных подразделениях кредитной организации (ее филиала) таблицы согласно таблицам 1 - 8 приложения 2 к настоящим Методическим рекомендациям не составляются.

5.7. В заключительной части акта проверки рекомендуется отражать:

оценку качества системы внутреннего контроля в кредитной организации;

оценки качества системы внутреннего контроля по проверенным органам внутреннего контроля и направлениям системы внутреннего контроля кредитной организации, а также оценки внутреннего контроля по отдельным проверенным направлениям деятельности кредитной организации.

5.8. В докладной записке о результатах проверки рекомендуется отражать:

обобщенную надзорную информацию об оценке качества системы внутреннего контроля по проверенным органам внутреннего контроля и направлениям системы внутреннего контроля кредитной организации, а также об оценке внутреннего контроля по отдельным проверенным направлениям деятельности кредитной организации;

сравнительную таблицу результатов самооценки системы внутреннего контроля, проведенной кредитной организацией (службой внутреннего аудита), и результатов оценки качества системы внутреннего контроля, проведенной членами рабочей группы (с учетом рассчитанных показателей оценки качества системы внутреннего контроля, перечень которых приведен в пункте 3.2 настоящих Методических рекомендаций);

мотивированные суждения рабочей группы относительно оценки качества системы внутреннего контроля в кредитной организации при недостаточности документарного обоснования мотивированных суждений рабочей группы и (или) выявлении на совещании с руководителем кредитной организации, проведенном в соответствии с пунктом 5.4 Инструкции Банка России N 147-И, невозможности устранения разногласий с кредитной организацией.

Глава 6. Заключительные положения

6.1. С даты издания настоящих Методических рекомендаций отменяется письмо Банка России от 24 марта 2005 года N 47-Т "О Методических рекомендациях по проведению проверки и оценки организации внутреннего контроля в кредитных организациях".

6.2. Настоящие Методические рекомендации подлежат опубликованию в "Вестнике Банка России" и размещению на официальном сайте Банка России в информационно-телекоммуникационной сети "Интернет".

Первый заместитель

Председателя Банка России

Д.В.ТУЛИН

Приложение 1

к Методическим рекомендациям

по проверке системы внутреннего

контроля в кредитной организации

от 18 декабря 2017 года N 32-МР

ПЕРЕЧЕНЬ

ЗАКОНОДАТЕЛЬНЫХ АКТОВ РОССИЙСКОЙ ФЕДЕРАЦИИ, НОРМАТИВНЫХ

И ИНЫХ АКТОВ БАНКА РОССИИ, РЕКОМЕНДУЕМЫХ ДЛЯ ИСПОЛЬЗОВАНИЯ

ПРИ ПРОВЕДЕНИИ ПРОВЕРКИ

1.

Гражданский кодекс Российской Федерации.

2.

Федеральный закон от 2 декабря 1990 года N 395-1 "О банках и банковской деятельности" (в редакции Федерального закона от 3 февраля 1996 года N 17-ФЗ).

3.

Федеральный закон от 10 июля 2002 года N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)".

4.

Федеральный закон от 7 августа 2001 года N 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма".

5.

Федеральный закон от 26 октября 2002 года N 127-ФЗ "О несостоятельности (банкротстве)".

6.

Федеральный закон от 23 декабря 2003 года N 177-ФЗ "О страховании вкладов физических лиц в банках Российской Федерации".

7.

Закон РСФСР от 22 марта 1991 года N 948-1 "О конкуренции и ограничении монополистической деятельности на товарных рынках".

8.

Федеральный закон от 26 июля 2006 года N 135-ФЗ "О защите конкуренции".

9.

Федеральный закон от 6 декабря 2011 года N 402-ФЗ "О бухгалтерском учете".

10.

Постановление Правительства Российской Федерации от 23 сентября 2002 года N 696 "Об утверждении федеральных правил (стандартов) аудиторской деятельности".

11.

Приказ Министерства финансов Российской Федерации от 20 мая 2010 года N 46н "Об утверждении федеральных стандартов аудиторской деятельности".

12.

Инструкция Банка России от 31 марта 1997 года N 59 "О применении к кредитным организациям мер воздействия".

13.

Инструкция Банка России от 5 декабря 2013 года N 147-И "О порядке проведения проверок кредитных организаций (их филиалов) уполномоченными представителями Центрального банка Российской Федерации (Банка России)".

14.

Инструкция Банка России от 25 февраля 2014 года N 149-И "Об организации инспекционной деятельности Центрального банка Российской Федерации (Банка России)".

15.

Инструкция Банка России от 2 апреля 2010 года N 135-И "О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций".

16.

Инструкция Банка России от 28 июня 2017 года N 180-И "Об обязательных нормативах банков".

17.

Положение Банка России от 16 декабря 2003 года N 242-П "Об организации внутреннего контроля в кредитных организациях и банковских группах".

18.

Положение Банка России от 24 декабря 2004 года N 266-П "Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт".

19.

Положение Банка России от 20 марта 2006 года N 283-П "О порядке формирования кредитными организациями резервов на возможные потери".

20.

Положение Банка России от 20 июля 2007 года N 307-П "О порядке ведения учета и представления информации об аффилированных лицах кредитных организаций".

21.

Положение Банка России от 7 сентября 2007 года N 310-П "О кураторах кредитных организаций".

22.

Положение Банка России от 27 октября 2009 года N 345-П "О порядке раскрытия банками информации о лицах, под контролем либо значительным влиянием которых находятся банки - участники системы обязательного страхования вкладов физических лиц в банках Российской Федерации".

23.

Положение Банка России от 28 декабря 2012 года N 395-П "О методике определения величины собственных средств (капитала) кредитных организаций ("Базель III")".

24.

Положение Банка России от 11 марта 2015 года N 462-П "О порядке составления отчетности, необходимой для осуществления надзора за кредитными организациями на консолидированной основе, а также иной информации о деятельности банковских групп".

25.

Положение Банка России от 3 декабря 2015 года N 511-П "О порядке расчета кредитными организациями величины рыночного риска".

26.

Положение Банка России от 27 февраля 2017 года N 579-П "О Плане счетов бухгалтерского учета для кредитных организаций и порядке его применения".

27.

Положение Банка России от 28 июня 2017 года N 590-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности".

28.

Указание Банка России от 28 октября 1998 года N 385-У "Об особенностях осуществления Банком России проверок депозитарной деятельности кредитных организаций".

29.

Указание Банка России от 31 марта 2000 года N 766-У "О критериях определения финансового состояния кредитных организаций".

30.

Указание Банка России от 5 июля 2002 года N 1176-У "О бизнес-планах кредитных организаций".

31.

Указание Банка России от 9 августа 2004 года N 1486-У "О квалификационных требованиях к специальным должностным лицам, ответственным за соблюдение правил внутреннего контроля в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма и программ его осуществления в кредитных организациях".

32.

Указание Банка России от 17 сентября 2009 года N 2293-У "О порядке отзыва у кредитной организации лицензии на осуществление банковских операций при установлении существенной недостоверности отчетных данных".

33.

Указание Банка России от 25 октября 2013 года N 3081-У "О раскрытии кредитными организациями информации о своей деятельности".

34.

Указание Банка России от 1 апреля 2014 года N 3223-У "О требованиях к руководителям службы управления рисками, службы внутреннего контроля, службы внутреннего аудита кредитной организации"

35.

Указание Банка России от 11 июня 2014 года N 3277-У "О методиках оценки финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов".

36.

Указание Банка России от 15 апреля 2015 года N 3624-У "О требованиях к системе управления рисками и капиталом кредитной организации и банковской группы".

37.

Указание Банка России от 9 сентября 2015 года N 3783-У "О порядке представления головной организацией банковского холдинга в Банк России отчетности и иной информации о рисках банковского холдинга в виде электронного сообщения, снабженного кодом аутентификации".

38.

Указание Банка России от 24 ноября 2016 года N 4212-У "О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный банк Российской Федерации".

39.

Указание Банка России от 3 апреля 2017 года N 4336-У "Об оценке экономического положения банков".

40.

Стандарт Банка России СТО БР ИББС-1.0-2014 "Обеспечение информационной безопасности организаций банковской системы Российской Федерации. Общие положения", принятый и введенный в действие Распоряжением Банка России от 17 мая 2014 года N Р-399.

41.

Стандарт Банка России СТО БР ИББС-1.2-2014 "Обеспечение информационной безопасности организаций банковской системы Российской Федерации. Методика оценки соответствия информационной безопасности организаций банковской системы Российской Федерации требованиям СТО БР ИББС-1.0-2014", принятый и введенный в действие Распоряжением Банка России от 17 мая 2014 года N Р-399.

42.

Стандарт Банка России СТО БР ИББС-1.1-2007 "Обеспечение информационной безопасности организаций банковской системы Российской Федерации. Аудит информационной безопасности", введенный в действие распоряжением Банка России от 28 апреля 2007 года N Р-345.

43.

Рекомендации в области стандартизации Банка России РС БР ИББС-2.2-2009 "Обеспечение информационной безопасности организаций банковской системы Российской Федерации. Методика оценки рисков нарушения информационной безопасности", введенные в действие распоряжением Банка России от 11 ноября 2009 года N Р-1190.

44.

Рекомендации в области стандартизации Банка России РС БР ИББС-2.1-2007 "Обеспечение информационной безопасности организаций банковской системы Российской Федерации. Руководство по самооценке соответствия информационной безопасности организаций банковской системы Российской Федерации требованиям СТО БР ИББС-1.0", введенные в действие распоряжением Банка России от 28 апреля 2007 года N Р-347.

45.

Рекомендации в области стандартизации Банка России РС БР ИББС-2.0-2007 "Обеспечение информационной безопасности организаций банковской системы Российской Федерации. Методические рекомендации по документации в области обеспечения информационной безопасности в соответствии с требованиями СТО БР ИББС-1.0", введенные в действие распоряжением Банка России от 28 апреля 2007 года N Р-348.

46.

Указание оперативного характера Банка России от 10 июля 2001 года N 87-Т "О рекомендациях Базельского комитета по банковскому надзору".

47.

Указание оперативного характера Банка России от 13 мая 2002 года N 59-Т "О рекомендациях Базельского комитета по банковскому надзору".

48.

Письмо Банка России от 13 сентября 2005 года N 119-Т "О современных подходах к организации корпоративного управления в кредитных организациях".

49.

Письмо Банка России от 26 декабря 2006 года N 169-Т "О Методических рекомендациях по подготовке к проведению проверки кредитной организации (ее филиала)".

50.

Письмо Банка России от 7 февраля 2007 года N 11-Т "О перечне вопросов для проведения кредитными организациями оценки состояния корпоративного управления".

51.

Письмо Банка России от 23 марта 2007 года N 26-Т "О Методических рекомендациях по проведению проверки системы управления банковскими рисками в кредитной организации (ее филиале)".

52.

Письмо Банка России от 1 июня 2007 года N 77-Т "О Методических рекомендациях по организации и проведению проверки достоверности учета (отчетности) кредитной организации (ее филиала)".

53.

Письмо Банка России от 27 июня 2007 года N 86-Т "О Методических рекомендациях по примерной структуре и содержанию акта проверки кредитной организации (ее филиала)".

54.

Письмо Банка России от 2 ноября 2007 года N 173-Т "О рекомендациях Базельского комитета по банковскому надзору".

55.

Письмо Банка России от 18 февраля 2010 года N 25-Т "О Методических рекомендациях по проведению проверки и оценке организации внутреннего контроля за применением информационных технологий в кредитных организациях (их филиалах)".

56.

Письмо Банка России от 27 мая 2014 года N 96-Т "О рекомендациях Базельского комитета по банковскому надзору "Принципы агрегирования рисков и представления отчетности по рискам".

57.

Письмо Банка России от 10 апреля 2014 года N 06-52/2463 "О Кодексе корпоративного управления".

58.

Методические рекомендации Банка России по осуществлению предварительного анализа, организации подготовки к проведению проверки кредитной организации (ее филиала) и формированию риск-ориентированного задания на проведение проверки кредитной организации (ее филиала) от 12 декабря 2016 года N 47-МР.

Приложение 2

к Методическим рекомендациям

по проверке системы внутреннего

контроля в кредитной организации

от 18 декабря 2017 года N 32-МР

Таблица 1

Оценка организации системы внутреннего контроля

кредитной организации

N п/п

Вопрос

Факторы, учитываемые при оценке, краткая формулировка обоснования профессионального (мотивированного) суждения

Вес

Балл (оценка СВА)

Балл (оценка рабочей группы)

1

2

3

4

5

6

1

Соответствует ли созданная система органов внутреннего контроля положениям, предусмотренным уставом, внутренними документами о составе, порядке их образования и полномочиях

3

2

Имеются ли в кредитной организации внутренние документы, регламентирующие организацию системы внутреннего контроля (в том числе по основным вопросам, связанным с осуществлением внутреннего контроля, предусмотренным приложением 2 к Положению Банка России N 242-П), соответствующие требованиям законодательства Российской Федерации, в том числе нормативных актов Банка России

3

3

Определяют ли внутренние документы, указанные в пункте 2 настоящей таблицы:

порядок организации системы внутреннего контроля, включая структуру и содержание системы внутреннего контроля;

порядок и процедуры осуществления внутреннего контроля;

порядок мониторинга системы внутреннего контроля советом директоров (наблюдательным советом) кредитной организации, исполнительными органами кредитной организации

3

4

Разработаны ли в кредитной организации внутренние документы, определяющие основные направления системы внутреннего контроля в структурных подразделениях кредитной организации

1

5 <*>

Создана ли в кредитной организации ревизионная комиссия (определен ли ревизор)

3

6

Создан ли в кредитной организации комитет по аудиту в составе совета директоров (наблюдательного совета) кредитной организации, а также определены ли во внутренних документах его компетенция, полномочия, функции и обязанности (в случае его наличия)

2 <**>

7

Определены ли во внутренних документах компетенция, полномочия, функции и обязанности службы внутреннего аудита, службы внутреннего контроля, ревизионной комиссии (при наличии), а также порядок их взаимодействия, в том числе с комитетом по аудиту в составе совета директоров (наблюдательного совета) кредитной организации (в случае его наличия) и с внешними аудиторами

3

8

Соответствуют ли внутренние документы, определяющие функции службы внутреннего аудита, требованиям пунктов 4.1 и 4.2 Положения Банка России N 242-П

3

9

Утверждает ли совет директоров (наблюдательный совет) кредитной организации руководителя службы внутреннего аудита

3

10

Соответствует ли руководитель службы внутреннего аудита (включая лицо, временно (более двух месяцев) исполняющее его обязанности) требованиям, установленным Указанием Банка России от 01.04.2014 N 3223-У "О требованиях к руководителям службы управления рисками, службы внутреннего контроля, службы внутреннего аудита кредитной организации", а также требованиям к деловой репутации, установленным пунктом первым части первой статьи 16 Федерального закона "О банках и банковской деятельности" <***>

3

11

Определен ли во внутренних документах порядок контроля за соответствием руководителя службы внутреннего аудита установленным требованиям, в том числе порядок уведомления руководителем службы внутреннего аудита о возникновении оснований, не позволяющих признать его соответствующим указанным требованиям

3

12

Своевременно ли кредитная организация направляет в Банк России информацию в случае изменения сведений о соответствии руководителя службы внутреннего аудита (включая лицо, временно (более двух месяцев) исполняющее его обязанности) установленным требованиям

3

13

Соответствует ли организационная структура службы внутреннего аудита характеру и масштабу осуществляемых операций, уровню и сочетанию принимаемых рисков в кредитной организации

3

14

Предусмотрены ли во внутренних документах положения, обеспечивающие независимость службы внутреннего аудита

3

15

Соответствуют ли внутренние документы, определяющие функции службы внутреннего контроля, требованиям пунктов 4(1).1 и 4(1).2 Положения Банка России N 242-П

3

16

Соответствует ли руководитель службы внутреннего контроля (включая лицо, временно (более двух месяцев) исполняющее его обязанности) требованиям, установленным Указанием Банка России от 01.04.2014 N 3223-У "О требованиях к руководителям службы управления рисками, службы внутреннего контроля, службы внутреннего аудита кредитной организации", а также требованиям к деловой репутации, установленным пунктом первым части первой статьи 16 Федерального закона "О банках и банковской деятельности" <***>

3

17

Определен ли во внутренних документах порядок контроля за соответствием руководителя службы внутреннего контроля установленным требованиям, в том числе порядок уведомления руководителем службы внутреннего контроля о возникновении оснований, не позволяющих признать его соответствующим указанным требованиям

3

18

Своевременно ли кредитная организация направляет в Банк России информацию в случае изменения сведений о соответствии руководителя службы внутреннего контроля (включая лицо, временно (более двух месяцев) исполняющее его обязанности) установленным требованиям

3

19

Соответствует ли организационная структура службы внутреннего контроля характеру и масштабу осуществляемых операций, уровню и сочетанию принимаемых рисков в кредитной организации

3

20

Утверждает ли совет директоров (наблюдательный совет) кредитной организации планы работ службы внутреннего аудита

3

21

Соответствует ли упомянутый в пункте 20 настоящей таблицы план характеру и масштабу осуществляемых операций, уровню и сочетанию принимаемых рисков в кредитной организации

3

22

Учтены ли во внутренних документах рекомендации по осуществлению контроля со стороны органов управления кредитной организации за деятельностью кредитной организации, приведенные в приложении 1 к Положению Банка России N 242-П:

X

X

X

22.1

в части компетенции совета директоров (наблюдательного совета) кредитной организации

2

22.2

в части компетенции исполнительных органов кредитной организации

2

23

Определен ли учредительными и (или) внутренними документами порядок и вопросы подотчетности исполнительных органов кредитной организации перед советом директоров (наблюдательным советом) кредитной организации

1

24

Определен ли во внутренних документах порядок взаимодействия исполнительных органов управления кредитной организации при осуществлении координации деятельности структурных подразделений кредитной организации

1

25

Предусмотрено ли внутренними документами осуществление органами внутреннего контроля кредитной организации на постоянной основе контроля за функционированием системы управления рисками и оценкой банковских рисков

3

26

Определена ли во внутренних документах и утверждена ли советом директоров (наблюдательным советом) кредитной организации политика в области управления банковскими рисками

2

27